Finanzmarkt- und Konzernmacht-Zeitalter der Plutokratie unterstützt von der Mediakratie in den Lobbykraturen der Geld-regiert-Regierungen in Europa, Innsbruck am 12.02.2018

Liebe® Blogleser_in,

Bewusstheit, Liebe und Friede sei mit uns allen und ein gesundes sinnerfülltes Leben wünsch ich ebenfalls.

Aus dieser Quelle zur weiteren Verbreitung entnommen: http://www.zeit.de/2018/07/steuerflucht-steueroase-oesterreich-konzerne-finanzamt/komplettansicht

Steuerflucht: Österreich – Steueroase für Konzerne

Österreichische Steuerpolitik: In Lannach in der Steiermark befindet sich ein großes Unternehmen des von Frank Stronach gegründeten Magna-Konzerns – die Magna Powertrain GmbH & Co. KG. 2.100 Mitarbeiter stellen hier Autoteile für VW, BMW und Jaguar her und erzielten 2015 einen Umsatz von knapp einer Milliarde Euro und einen Gewinn von 35 Millionen.

Die Steuerleistung der Magna Powertrain muss man allerdings mit der Lupe suchen: 45.000 Euro. Fehlen hier vielleicht zwei oder drei Nullen? Nein, es handelt sich auch nicht um einen einmaligen Steuer-Ausrutscher. Der Spartarif hat System. Denn von 2012 bis 2014 zahlte Magna Powertrain ähnlich kleine Beträge. Die Stellungnahme des Magna-Konzerns dazu lautet: „Generell kommunizieren wir die Ergebnisse einzelner Gesellschaften nicht proaktiv, jedoch können wir bestätigen, dass wir unsere steuerlichen Verpflichtungen sehr ernst nehmen und diesen nachkommen.“

Auch das ist österreichische Steuerpolitik: Eine Tabaktrafik in einem Wiener Bezirk innerhalb des Gürtels. Hier werden Zigaretten, Lottoscheine, Zeitschriften und Büromaterialien verkauft, aber auch Päckchen verschickt und verteilt. Diese vielen kleinen Verkäufe summieren sich bis zum Ende des Jahres auf einen Umsatz von rund einer Million Euro. Der Besitzer – nennen wir ihn Peter Gruber, denn seinen richtigen Namen will er lieber nicht preisgeben – gilt damit genauso als Unternehmer wie Frank Stronach.

Für den Gewinn, den Peter Gruber erzielt – 85.000 Euro – muss er natürlich auch Steuern zahlen. In seinem Fall sind das 31.000 Euro. Bleiben ihm also netto 54.000 Euro. Das ist, gemessen am österreichischen Durchschnittseinkommen, nicht schlecht. Allerdings muss man berücksichtigen, dass Gruber und seine mitarbeitende Frau sehr viel länger arbeiten als üblich: 60 bis 65 Stunden in der Woche.

Im Verhältnis zum Umsatz zahlt der kleine Trafikant also 700-mal so viel Steuern wie die große Magna Powertrain.

Der Unilever-Konzern vermeidet Steuern mit einem ausgefeilten System

Dieser dramatische Unterschied zwischen der Steuerleistung kleiner Firmen und internationaler Konzerne ist in Österreich kein Einzelfall, sondern die Regel. Das bemängelte der österreichische Rechnungshof schon in den neunziger Jahren. Daran hat sich bis heute nichts geändert. Mit Fug und Recht kann man also sagen: Für multinationale Konzerne ist Österreich eine Steueroase.

Letztlich beruht die geringe Steuerleistung von Konzernen wohl auf der Dummheit, dem Desinteresse und der aktiven Beihilfe von Politikern. In vielen Fällen handelt es sich um eine Komplizenschaft von Konzernen und Politik.

Weil sich im Steuerrecht letztlich alles um den Gewinn dreht, herrscht bei multinationalen Konzernen weltweit das Prinzip der doppelten Buchführung. Da Aktionäre an möglichst hohen Gewinnen interessiert sind, werden die Gewinne des Gesamtkonzerns in die Höhe gerechnet. Und für Finanzämter von Ländern mit hohen Steuersätzen, in denen Tochterfirmen tätig sind, werden die Gewinne der Töchter kleingerechnet. Dabei handelt es sich nicht etwa um verschiedene Geschäftsjahre oder unterschiedliche Firmen, sondern es ist immer dasselbe Unternehmen, das einmal als schlecht, einmal als gut dargestellt wird. Alle dabei angewendeten Steuervermeidungstricks sind üblicherweise legal. Die Konzerne nehmen vor allem in den entwickelten Industriestaaten erstklassige Infrastrukturen in Anspruch und bezahlen dafür einen Pappenstiel – oder sogar gar nichts.

Die Basis zur Berechnung der Unternehmenssteuer (Körperschaftsteuer/KÖSt) ist der erzielte Gewinn. Das wird weltweit so gehandhabt. Der dafür geltende Steuersatz ist jedoch von Land zu Land und manchmal sogar von Bundesland zu Bundesland (oder Region) verschieden. Bekannte Steueroasen wie etwa die Bermudas, die Cayman Islands oder Jersey haben einen Steuersatz von 0 Prozent, die Schweiz von 12 bis 24 Prozent, Zypern 12,5 Prozent, Ungarn 9 Prozent, Irland 12,5 Prozent, China 15 bis 25 Prozent, Russland 20 Prozent, die USA 15 bis 35 Prozent und Indien gar 45 bis 48 Prozent. Im Unterschied zur Einkommensteuer handelt es sich bei der Unternehmenssteuer immer um einen gleichbleibenden Steuersatz – also eine Einheitssteuer ähnlich der Mehrwertsteuer. In jedem Land oder manchmal auch Bundesland gibt es jedoch zahlreiche Ausnahmen vom offiziellen Steuersatz, sodass Unternehmen oft nichts oder fast nichts zahlen. Wichtig bei den Steuergesetzen ist immer das Kleingedruckte.

Österreich hat einen relativ hohen Unternehmenssteuersatz (KÖSt) von 25 Prozent, Deutschland inklusive lokaler Gewerbesteuern und Solidaritätszuschlag von 30 bis 33 Prozent. Außerdem fallen in beiden Ländern hohe Lohnnebenkosten an. Deshalb scheinen in den Bilanzen österreichischer und deutscher Konzerntöchter meist nur niedrige Gewinne und damit niedrige Steuerleistungen auf.

Besonders krass zeigt sich das Steuerprinzip der doppelten Buchführung am Beispiel des britisch-holländischen Paradekonzerns Unilever. Das Unternehmen wurde 1930 gegründet, überstand den Zweiten Weltkrieg ohne größere Schäden und konnte während des Kalten Krieges in Osteuropa unbehindert Fabriken betreiben und Waren verkaufen.

Besonders ausgefallene Steuervermeidungstricks

Heute verwenden weltweit rund zwei Milliarden Menschen täglich eines von vielen Unilever-Produkte, sei es beim Kochen, bei der Morgentoilette, beim Wäschewaschen oder beim süßen Nichtstun. Die ganze Welt kennt Knorr, Goldaugen, Pfanni, Kuner, Becel, Lipton, Tchaé, Dove, Axe, Lux, Omo oder Eskimo – alle diese Marken gehören zum Unilever-Reich, in dem 170.000 Menschen beschäftigt sind. Der hochprofitable Konzern erzielt Jahr für Jahr Gewinne zwischen sieben und acht Milliarden Euro und bezahlt dafür weltweit jeweils rund zwei Milliarden Euro Steuern.

Im Unterschied zum Gesamtkonzern sehen die Finanzzahlen der österreichischen Konzerntochter Unilever Austria GmbH geradezu verheerend aus, und das seit vielen Jahren. Offiziell werden hier nur Verluste erwirtschaftet. Warum, so fragt man sich angesichts der desaströsen Zahlen, wird diese Konzerntochter nicht in den Konkurs geschickt?

Im Jahr 2015 erzielte die Unilever Austria GmbH zwar einen beachtlichen Umsatz von 290 Millionen Euro, wie der Wirtschaftsdatenbank Orbis zu entnehmen ist, aber keinen Gewinn, sondern einen Verlust von elf Millionen Euro. Trotzdem führte das Unternehmen 850.000 Euro an Steuern an das österreichische Finanzamt ab. Selbst wenn man die Geschäftszahlen von Unilever bis ins Jahr 2008 zurückverfolgt, zeigt sich Jahr für Jahr dieselbe Situation: hohe Umsätze, immer Verluste und trotzdem geringe Steuerleistungen. Würde Unilever in Österreich – gemessen am Umsatz – genauso besteuert wie der Gesamtkonzern, wären das allein für das Jahr 2015 nicht 850.000 Euro, sondern rund elf Millionen Euro gewesen. Aber leider basiert die Berechnung der Steuer nicht auf dem Umsatz, sondern nur auf dem offiziell angegebenen Gewinn. Selbst diese Gesetzmäßigkeit gilt jedoch für den Unilever-Konzern nicht, denn andernfalls hätte die österreichische Konzerntochter immer eine Steuergutschrift erhalten müssen. Hat sie aber nicht. Warum das so ist, bleibt ein striktes Steuergeheimnis.

Auf die Frage, ob es sich bei der österreichischen Konzerntochter um ein Wohltätigkeitsunternehmen handle, antwortet die Unilever-Pressestelle kryptisch: „Die Grundsätze, zu denen wir uns bekennen, gelten natürlich auch für unser Geschäft in Österreich. Der von Ihnen eingesehene Jahresabschluss weist lediglich unsere handelsrechtlichen Werte aus, die nicht die Basis für die Steuerrechnung bilden.“

Der Unilever-Konzern war in der Vergangenheit dafür bekannt, zwar legale, aber besonders ausgefallene Steuervermeidungstricks anzuwenden. Zum Beispiel in Österreich eine neue Firma namens Adam mit sehr geringer Kapitalausstattung zu gründen. Diese kaufte sich mit einem sehr teuren Darlehen der Londoner Firmenzentrale die österreichische Konzerntochter für rund 350 Millionen Euro und wurde mit dieser verschmolzen. Nun konnte die Steuersparaktion beginnen: Die hohen Zinsen für das Kaufdarlehen ließen sich in Österreich als Betriebsausgabe von der Steuer absetzen. Die Zinseinnahmen der Londoner Zentrale waren dort fast steuerfrei.

In Indien und China, den zwei bevölkerungsreichsten Ländern der Welt, erzielte Unilever 2016 satte Gewinne und zahlte in Indien 285 Millionen Euro und in China 20 Millionen Euro Steuern. Die Steuerleistung in den USA kann sich ebenfalls sehen lassen: Bei einem Gewinn von 160 Millionen Euro waren es rund 46 Millionen Euro. Offenbar lassen sich Länder mit großen Märkten nicht von der Drohung beeindrucken, es könnten Werke geschlossen oder verlagert werden.

Diese Regel gilt aber nicht für Russland, das wohl froh sein muss, wenn Unilever dort überhaupt tätig ist. Laut Wirtschaftsdatenbank Orbis erzielte der Konzern 2015 in Russland einen Umsatz von 900 Millionen Euro, einen satten Gewinn von 135 Millionen – und zahlte keine Steuern, sondern erhielt eine Steuergutschrift von 70 Millionen Euro. Das ist in Russland übrigens seit 2011 so: trotz Gewinnen eine Steuergutschrift nach der anderen. Wenn es um Gewinnsteuern ausländischer Konzerne geht, steht in Russland offensichtlich alles auf dem Kopf.

Ein Blick auf die deutsche Konzerntochter von Unilever birgt ebenfalls eine Überraschung. Die deutschen Finanzbehörden nehmen sich anscheinend die russischen zum Vorbild: Zwischen 2008 und 2015 schrieb die Konzerntochter insgesamt Gewinne in der Höhe von 1,049 Milliarden Euro und erhielt – alle Zahlungen und Gutschriften zusammengenommen – eine Steuergutschrift von insgesamt rund 5 Millionen Euro. Welcher Tricks sich dabei die Steuerberater bedient haben, ist nur Unilever selbst sowie dem deutschen Finanzamt bekannt. Aus Firmenunterlagen im Hamburger Handelsregister geht hervor, dass Unilever in Deutschland in der Vergangenheit ähnliche Steuerspar-Praktiken wie in Österreich verwendete. Beispielsweise schuldete die deutsche Konzerntochter anderen Unilever-Firmen im Ausland insgesamt 9,9 Milliarden Euro und musste dafür allein zwischen Jänner und September 2003 Zinsen in der Höhe von 335 Millionen Euro bezahlen.

Einige Steuergeheimnisse internationaler Konzerne wurden in den vergangenen Jahren von Insidern ausgeplaudert, aber auch durch Untersuchungen von US- und EU-Behörden aufgedeckt. Beispielsweise stellte die EU-Wettbewerbskommission 2015 fest, dass die Europa-Zentrale von McDonald’s seit 2009 von Konzerntöchtern in der EU hohe Lizenzgebühren verlangt und damit ihre Steuerleistung dramatisch verringert hat. Die Behörden in Luxemburg, wo der Burger-Riese residiert, hatten beide Augen zugedrückt und das genehmigt.

Ein alternatives Steuermodell

Ein alternatives Steuermodell zeigt, was Konzerne an das Finanzamt zahlen sollten

Auch die US-Kaffeehauskette Starbucks soll laut einer Presseaussendung der EU-Kommission vom Oktober 2015 ihre Steuerleistung seit 2008 durch eine geheime, illegale Vereinbarung mit Finanzbehörden um viele Millionen verringert haben. Eine zentrale Rolle hatten dabei die Niederlande gespielt. Die Hintergründe dieses Deals werden derzeit von der EU-Kommission untersucht.

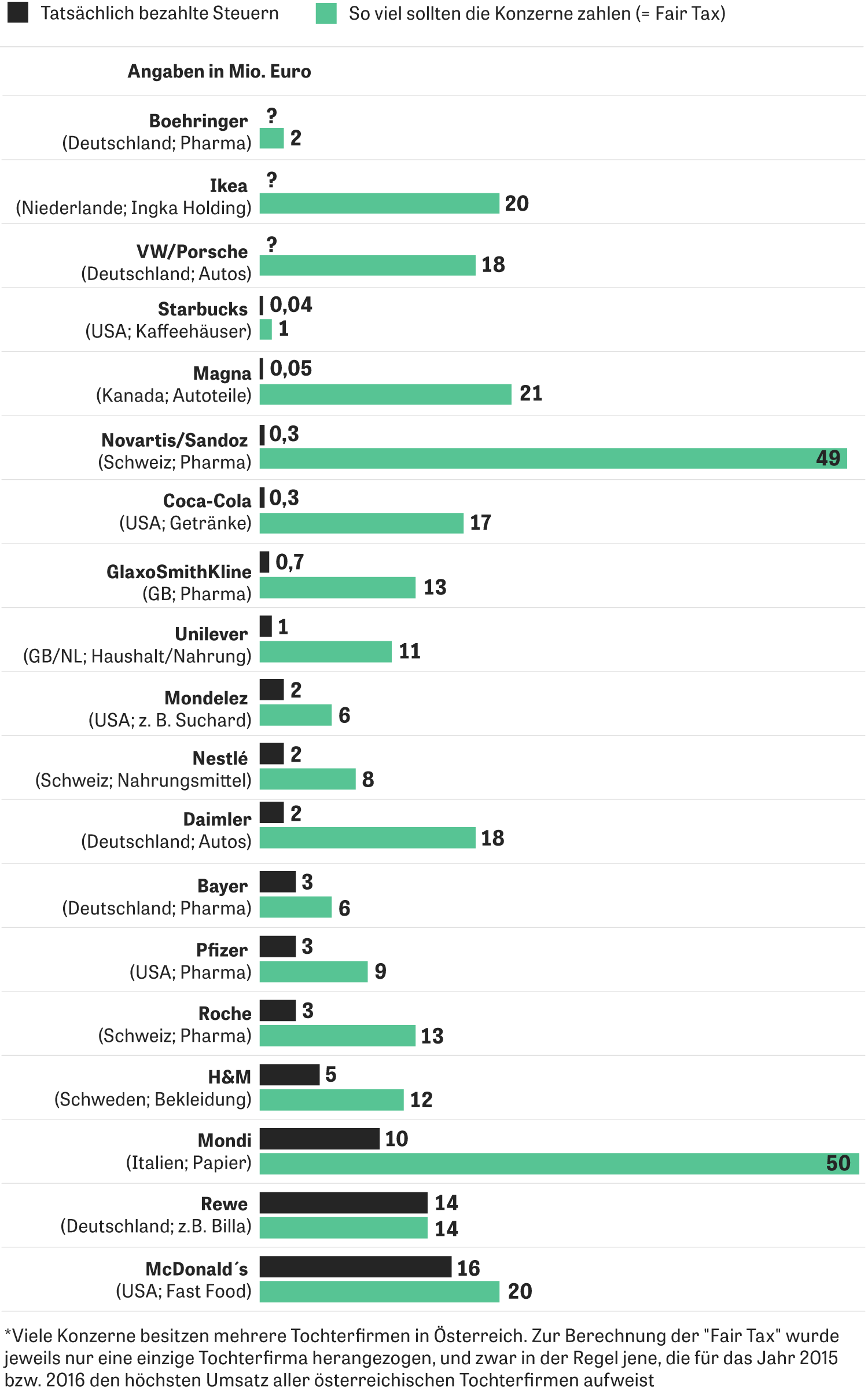

Mithilfe eines alternativen Steuermodells lässt sich im groben Rahmen veranschaulichen, wie viel Geld Österreich durch die Steuertricks der Konzerne verliert. Errechnet man eine Art Fair Tax, die sich an dem Steuersatz orientiert, den die Konzerne weltweit im Verhältnis zu ihrem Umsatz bezahlen, erhält man die Höhe jenes angemessenen Betrages, den die Filialen der Multis zum Budget beitragen sollten. Diese Art von Steuerberechnung wird seit Kurzem auch von einigen EU-Finanzministern diskutiert, um von amerikanischen Hightechkonzernen Steuerleistungen zu erzwingen. Diese zahlen in vielen Ländern, etwa in Österreich oder Deutschland, oft überhaupt keine Gewinnsteuern.

Wie wird diese Fair Tax berechnet? Ein Beispiel: Coca-Cola erzielte 2015 weltweit einen Umsatz von rund 40,7 Milliarden Euro und zahlte dafür weltweit rund 2,1 Milliarden Euro Steuern. Das ergibt, gemessen am Umsatz, einen Steuersatz von 5,06 Prozent. Der wird nun zur Berechnung der Fair Tax in Österreich verwendet: Der Umsatz der österreichischen Coca-Cola-Tochter Coca-Cola HBC Austria GmbH betrug 2015 rund 343 Millionen Euro. Bei einem Steuersatz von 5,06 Prozent ergibt das eine Fair Tax von rund 17 Millionen Euro. Tatsächlich bezahlte die österreichische Konzerntochter 2015 aber nur 0,3 Millionen Euro Steuern (siehe Grafik).

Was dem Staat entgeht

Die Steuerleistungen großer Konzerne in Österreich kann man bis auf wenige Ausnahmen nur als homöopathisch bezeichnen. Besonders auffällige Unterschiede zwischen tatsächlicher Steuerleistung und einer als Fair Tax berechneten Steuerleistung zeigen sich bei den bereits beschriebenen Konzernen Magna und Unilever, darüber hinaus aber auch bei der österreichischen Tochterfirma des schweizerischen Pharmakonzerns Novartis (34.000 Euro anstatt 49 Millionen Euro), , beim deutschen Autogiganten Daimler (zwei Millionen Euro anstatt 18 Millionen Euro), beim britischen Pharmariesen GlaxoSmithKline (700.000 Euro anstatt 13 Millionen Euro), bei der US-Kaffeehauskette Starbucks (40.000 Euro anstatt einer Million Euro), beim schweizerischen Pharmagiganten Roche (drei Millionen Euro anstatt 13 Millionen Euro), beim schwedischen Textilunternehmen H&M (fünf Millionen Euro anstatt zwölf Millionen Euro), aber auch beim italienischen Papierhersteller Mondi (zehn Millionen anstatt 50 Millionen Euro).

Bei manchen Konzerntöchtern weiß nicht einmal die Datenbank Orbis, wie viel Steuern diese in Österreich abführen. Zum Beispiel beim deutschen Pharma-Multi Boehringer Ingelheim, beim schwedisch-niederländischen Möbelriesen Ikea und beim deutschen Autokonzern VW/Porsche. Diese Unternehmen veröffentlichen für einige ihrer österreichischen Firmen keine Steuerdaten, weil es sich überraschenderweise um sogenannte Personengesellschaften handelt, die keine Körperschaftsteuer, sondern Einkommensteuer bezahlen müssen. Bei ihnen wird der erzielte Gewinn auf die einzelnen Eigentümer aufgeteilt und individuell versteuert. Wer wie viel bezahlt, wird nicht bekannt gegeben. Weil diese Personengesellschaften jedoch Umsätze und Gewinne veröffentlichen, ist es auch in solchen Fällen möglich, eine Fair Tax zu errechnen.

In Österreich erzielte Ikea 2016 offiziell einen Gewinn von 28 Millionen Euro. Der Orbis-Datenbank kann man entnehmen, dass Ikea damit weniger als ein Drittel jenes Gewinns erzielte, den der Gesamtkonzern im Verhältnis zum Umsatz in seiner Bilanz ausweist. Das lässt vermuten, dass der österreichische Gewinn im Jahr 2016 in Wirklichkeit wohl eher bei etwa 90 Millionen Euro lag. Die Versteuerung der offiziell angegebenen 28 Millionen Euro Gewinn bleibt ohnedies im Dunkeln. Weil der Möbelkonzern Ikea dafür bekannt ist, besonders aggressive Steuervermeidungsmethoden zu verwenden, hat die EU-Kommission Mitte Dezember 2017 eine Untersuchung eröffnet. Der Verdacht: Ikea habe, ähnlich wie Apple und Starbucks, sogar legale Grenzen überschritten.

Insgesamt zahlten die für diese ZEIT–Serie untersuchten Konzerne in Österreich im Jahr 2015 lächerliche 61 Millionen Euro Körperschaftsteuer. Würden sie einen fairen Beitrag leisten, müssten sie dem Finanzamt 308 Millionen überweisen – also etwa fünf Mal so viel. Wobei zu bedenken ist, dass die hier berechnete Fair Tax alle von den Konzernen verwendeten Steuertricks toleriert, weil sie sich ja an der derzeitigen, realen Gesamtsteuerleistung orientiert.

Die gerechtere Umverteilung zwischen den Ländern

Fair Tax ist also kein Instrument, um die Steuerleistung von Konzernen weltweit zu erhöhen, sondern dient nur einer gerechteren Umverteilung zwischen den einzelnen Ländern, in denen Konzerne tätig sind. Der Staat Österreich ist in dieser Hinsicht genauso wie Deutschland der Dumme, der sich mit Steuer-Almosen abspeisen lässt. Dazu verfügen die Konzerne über eine ganze Palette legaler Möglichkeiten:

- Geheime Vereinbarungen zwischen einzelnen Konzernen und einzelnen Ländern. Vor allem Hightechkonzerne wie Apple, Amazon, Google, aber auch traditionelle Unternehmen wie Ikea oder Starbucks haben sich damit in den vergangenen Jahren mehrere Hundert Milliarden Euro erspart. Die Schurken sind in diesem Fall die Länder Luxemburg, Irland, Belgien und Holland, die den Konzernen oft komplette Steuerbefreiungen gewähren. Bis zum Jahr 2020 ist das nach wie vor erlaubt. Geschädigt werden damit nicht nur alle anderen EU-Staaten, sondern auch alle kleinen und mittelgroßen Unternehmen, die keine derartigen Steuerprivilegien in Anspruch nehmen können.

- Ausnützen unterschiedlicher, nationaler Steuerregelungen und Doppelbesteuerungsabkommen zwischen verschiedenen Ländern. Berüchtigte Modelle dafür sind etwa der „Double Irish“ und das „Dutch Sandwich“, bei dem Gewinne von Irland, in die Niederlande und wieder retour geschickt werden, oft über Briefkastenfirmen, und der fette, steuerfreie Kuchen am Ende in einer Steueroase wie Irland verbleibt oder in einem Steuerparadies wie den Cayman Islands landet. Zu großer Meisterschaft haben es dabei vor allem Hightechkonzerne gebracht. Apple häufte so laut der New York Times etwa 200 Milliarden Euro an steuerfreien Gewinnen an.

- Gewinnverschiebungen zwischen Tochterfirmen in verschiedenen Ländern, indem etwa die Tochterfirma eines Hochsteuerlandes zu weit überhöhten Preisen Waren von einer Tochterfirma eines Niedrigsteuerlandes einkauft. Das ist gängige Praxis bei Pharmakonzernen, weil der reale Herstellungspreis von Medikamenten in der Regel nur ein bis zwei Prozent des Apothekenverkaufspreises beträgt.

- Zahlung von Lizenz-, Patent-, Franchise- oder Know-how-Gebühren von Konzerntöchtern an eine Zentrale in einem Niedrigsteuerland. Nutznießer dieses Tricks sind vor allem Hightechkonzerne, aber auch Coca-Cola oder Starbucks und viele andere.

- Gewährung extrem teurer Kredite zwischen verschiedenen Tochterfirmen, wobei eine Firma in einem Hochsteuerland, die andere in einem Niedrigsteuerland ansässig ist. Der Unilever-Konzern ist auf diesen Trick spezialisiert.

- Gruppenbesteuerung. Viele EU-Länder, darunter auch Österreich, erlauben es Konzernen und Banken, Verluste von Tochterfirmen im Ausland gegen Gewinne im Inland aufzurechnen. Bis Februar 2014 konnten sogar Firmenkäufe im Ausland in Form von jährlichen Abschreibungen zur Gänze von der Steuer abgezogen werden. Die Gruppenbesteuerung wurde in Österreich 2005 vom damaligen Finanzminister Karl-Heinz Grasser eingeführt. Bundeskanzler Wolfgang Schüssel feierte das als „großen Wurf“, der Österreichs Wettbewerbsfähigkeit entscheidend verbessere. Selbst die üblicherweise nüchterne Neue Zürcher Zeitung geriet darob in Verzückung und frohlockte: „Gruppenbesteuerung als Aphrodisiakum“. In Österreich hat vor allem die Raiffeisen-Gruppe von dieser Methode profitiert.

Laut einer Untersuchung des Rechnungshofes aus dem Jahr 2013 kostete dieses Steuerprivileg den Staat jährlich rund eine halbe Milliarde Euro an Einnahmen. Weil 2014 eine Reihe von gesetzlichen Änderungen in Kraft traten, hat sich diese Summe inzwischen etwas verringert. Der Rechnungshof bemängelte, dass nicht bekannt ist, ob die Gruppenbesteuerung für die Volkswirtschaft irgendeinen Nutzen bringt, und empfahl das Ausmaß dieser Begünstigung gegenüber dem Nationalrat offenzulegen, was bis heute nicht umgesetzt wurde.

Auch der Gewinnsteuersatz für Unternehmen (KÖSt) wurde 2005 in Österreich von 35 auf 25 Prozent herabgesetzt. Interessanterweise stiegen daraufhin die Steuereinnahmen bis 2008 von 4,4 Milliarden Euro auf fast sechs Milliarden Euro an. Eine Herabsetzung von Steuersätzen führt also nicht automatisch zu weniger staatlichen Einnahmen.

Laut einem Rechnungshofbericht holte sich das Finanzamt von den Konzernen im Jahr 2012 allein durch Steuerprüfungen 1,1 Milliarden Euro. Interessanterweise sind diese Mehreinnahmen im Untersuchungszeitraum 2008 bis 2012 von 686 auf 1,118 Milliarden Euro dramatisch angestiegen, obwohl im selben Zeitraum die Zahl der Prüfer um fast 25 Prozent verringert wurde.

Was kann man daraus schließen? Dass eine Verringerung der Anzahl an Prüfern nicht unbedingt bedeutet, dass damit die Staatseinnahmen sinken – im Gegenteil. Und dass die Effizienz der Finanzverwaltung nicht allein von der Zahl der Beschäftigten abhängt, sondern viel mehr vom Management, von der Qualifikation der Prüfer und von Computerprogrammen, mit deren Hilfe Steuervermeidungstricks identifiziert werden können. Anders ausgedrückt: In der öffentlichen Verwaltung liegt offenbar ein großes Sparpotenzial verborgen. Weniger Personal bedeutet nicht unbedingt weniger Einnahmen.

Mitarbeit: Thomas Weiss

——————————————————————————————————–

Aus dem per ÖVP-Amtsmissbräuche offenkundig verfassungswidrig agrar-ausgeraubten Tirol, vom friedlichen Widerstand, Klaus Schreiner

Don´t be part of the problem! Be part of the solution. Sei dabei! Gemeinsam sind wir stark und verändern unsere Welt! Wir sind die 99 %!

“Wer behauptet, man braucht keine Privatsphäre, weil man nichts zu verbergen hat, kann gleich sagen man braucht keine Redefreiheit weil man nichts zu sagen hat.“ Edward Snowden

Hier noch eine kurzes Video zur Erklärung der Grafik Gewaltspirale der US-Kriege

https://www.youtube.com/watch?v=1PnxD9Z7DBs

GRUNDLAGENWERKE zu 09/11 – die ein Aufwachen garantieren:

David Ray Griffin / Daniele Ganser

Der mysteriöse Einsturz von World Trade Center 7:

Warum der offizielle Abschlußbericht zum 11. September unwissenschaftlich und falsch ist

496 Seiten Peace Press, Berlin/Bangkok, 2017ISBN 3-86242-007-8

Bestellmöglichkeiten:- über http://www.peace-press.org oder

oliver.bommer@peace-press.org Euro 29,80 mit Luftpost –

über Amazon Euro 39,80 (inkl. Amazon-Gebühren) mit Luftpost- über jede Buchhandlung Euro 29,80 per Seeweg oder Euro 34,80 per Luftpost

https://www.youtube.com/watch?v=rlLM_TXf2GA

Bitte teile diesen Beitrag: